Troppi soldi sul conto corrente: ecco perché non conviene

Tenere troppi soldi sul conto corrente è quasi sempre una scelta rischiosa. Proprio per questo: quanto conviene tenere su un conto corrente e quali sono le possibili alternative di investimento?

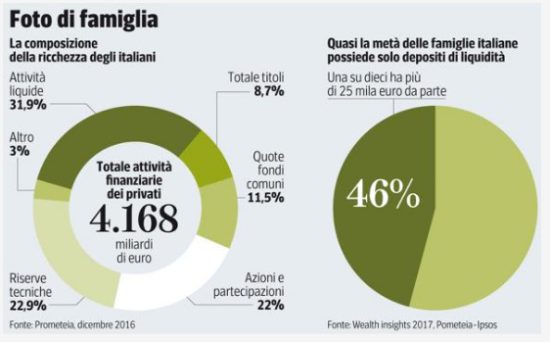

Nell’ultimo decennio si è sentito parlare ovunque di crisi. Per gli italiani, con il mattone che non accenna a decollare, ciò si trasforma spesso in una tendenza che mette a rischio i propri risparmi a causa dell’inflazione. A dirlo, nel 2016, sono stati gli stessi italiani che hanno aderito ad un sondaggio che è stato condotto da Prometeia ed Ipos (rif. Indagine Wealth Insignths 2017). In particolare parliamo della condizione in cui si hanno troppi soldi sul conto corrente, su rapporti bancari di deposito o altri strumenti finanziari ad alta liquidità.

(Fonte: Corriere.it – data: 2/10/2017)

Cosa dice il sondaggio?

Dall’indagine Ipsos è emerso è che il 46% degli italiani tiene un’elevata liquidità sui propri conti correnti. Tra questi circa il 35% ha una percentuale di soldi liquidi lasciati “parcheggiati” in attesa di tempi più favorevoli, secondo l’andamento dei mercati finanziari, o perché ritengono che 25000 euro non siano sufficienti per fare un investimento. Indipendentemente dalla somme lasciate a rendere poco o nulla (che si tratti anche di 50000 o 100000 euro) il problema che spesso non si considera è il fattore dell’erosione causato dall’inflazione.

In particolare considerando uno studio recentemente pubblicato da London Business School, tra il 1900 e il 2016, la liquidità in Italia è andata incontro a una perdita di valore media pari al 3,5% all’anno in termini reali. Quindi, anche se è legale tenere in casa soldi frutto di regolari transazioni ed introiti legittimi, a causa delle imposte e le tasse pagate non rappresenta certo la scelta ottimale.

(Fonte: Corriere.it – data: 2/10/2017)

Come investire l’eccesso di liquidità?

In senso assoluto è sempre necessario ‘tenere da parte’ una riserva ‘giusta’ di liquidità. A quale importo può corrispondere? In maniera semplicistica, sottratto al risparmio le somme che si dovranno spendere già programmate, si deve calcolare in genere un 10% da aggiungere per fare fronte agli imprevisti (eventualmente da mettere su prodotti facilmente svincolabili e senza rischi).

Il resto andrebbe inserito in un portafoglio di investimento ben diversificato, dove le opzioni che possono essere prese in considerazione possono essere:

Il risparmio gestito

Si tratta di una possibilità che offre un range di scelta molto ampio per volatilità e rischio, a partire dai fondi comuni di investimento bilanciati dove ci si potrà sbilanciare aumentando la quota delle azioni rispetto a quella dei bond oppure viceversa. In questo ambito si avrà la possibilità di scegliere fondi passivi (generalmente basati su Etf che hanno lo scopo di replicare il benchmark) oppure quelli dinamici (che hanno l’obiettivo di battere il benchmark e fare meglio dell’indice dei settori in cui investono).

Il problema della scelta dei fondi risiede da una parte proprio nelle tantissime alternative e dall’altra dall’impossibilità di affidarsi semplicemente all’intuito oppure al caso. Tra l’altro non tutte le società di gestione riescono a ottenere il meglio che le condizioni di mercato riescono ad offrire. Proprio per questo la scelta migliore è quasi sempre quella di rivolgersi a dei bravi consulenti. Ciò può avvenire grazie al personale dedicato messo a disposizione dalle principali banche, a consulenti finanziari referenziati oppure attraverso ‘servizi a distanza’ mirati come ad esempio quelli proposti da Directa.

I piani di accumulo

Il grande vantaggio nei Pac risiede nel funzionamento di ‘base’. Investendo in modo costante e prolungato nel tempo si ha la possibilità di sfruttare le varie occasioni offerte dai mercati in cui si investe, mediando momenti poco brillanti con quelli che offrono prezzi molto più vantaggiosi.

A dare manforte a chi sostiene che un Pac è un buon sistema per accantonare i risparmi e farli rendere, troviamo uno studio condotto da Consultique (società di consulenza finanziaria indipendente). Come si può vedere nella tabella di seguito chi ha investito sugli stessi strumenti ma con un versamento di 100 euro dilazionato in 10 anni ha ottenuto un guadagno del 41% in più rispetto a chi ha investito in una sola soluzione nel 2007.

A questo si aggiunge anche il fatto che i Pac permettono anche di accantonare in modo gestito il risparmio, oltre che a permetterne l’uso.

(Fonte: Corriere.it – data: 2/10/2017)

Simili nel funzionamento o abbinabili al meccanismo dei pac troviamo i conti con Switch programmato oppure quelli con travaso automatico al superamento delle soglie di liquidità previste. In questo modo si mantiene la liquidità che serve per affrontare i bisogni quotidiani (e qualche emergenza o imprevisto), ma non si perde l’occasione di mandare il surplus di liquidità su strumenti atti ad aumentarne potenzialmente la redditività.

Altri articoli: Conto risparmio.

Conto deposito e protezione dall’inflazione con Btp

Per chi vuole rimanere legato al conto deposito, ma non vuole rischiare di vedere il proprio risparmio eroso dall’inflazione, un’alternativa può essere rappresentata dall’abbinamento del conto deposito con i Btp Italia che sono indicizzati all’inflazione. In questo modo si coniugano due aspetti che rimangono incentrati sulla sicurezza ed allo stesso tempo permettono una rivalutazione dei propri risparmi (seppur sulla carta più modesta degli esempi precedenti).

Attenzione: le valutazioni vanno fatte sempre in funzione del proprio budget, della propensione al rischio, e del reddito sul quale si può fare affidamento al di fuori del risparmio da investire.

Conclusioni

Nel fare una qualsiasi scelta bisogna sempre dare massima attenzione ai costi. Questi a volte sono difficili da individuare pienamente (ad esempio i fondi comuni di investimento possono prevedere costi di apertura, di gestione, di switch e di riscatto). Tuttavia non può essere fatta una scelta davvero consapevole se non si ha chiaro il costo di gestione per arrivare a ricavare il rendimento netto (ovvero quello percepito al netto delle imposte).

Infatti se al rendimento al netto dell’imposizione fiscale non andiamo a detrarre anche i costi sostenuti non possiamo sapere con esattezza se quella scelta ci ha reso (e quanto), o se addirittura siamo andati moderatamente in perdita.